Vail Resorts, Inc. - Kan man tjene penge på skiferier?

Jeg interesserer mig personligt rigtig meget for skiløb og har dermed igennem hele mit liv været på flere skiferier om året og de sidste to sæsoner har jeg brugt samlet over otte måneder på ski. Dette betyder dermed også, at jeg (og min familie) har brugt rigtig mange penge på henholdsvis lift, hoteller, mad og lignende.

Set fra en anden vinkel kunne det være rigtig spændende at investere ind i denne verden, som jeg har brugt så mange penge på, især da der de seneste år er kommet langt færre spillere på disse markeder, hvor enkelte selskaber ejer mere i og flere af disse områder. Et eksempel på dette er Vail Resorts, Inc., som i de sidste par årtier har opkøbt områder i stor stil internationalt, hvilket er grunden til, at jeg har fået lysten til at dykke ned i virksomheden og aktien.

Hvad er Vail Resorts Inc.:

Vail Resorts Inc. (NYSE:MTN) er et amerikansk selskab, der driver skiområder og feriesteder i USA og internationalt. Virksomheden blev grundlagt i 1997 og har hovedkontor i Broomfield, Colorado.

Vail Resorts ejer og driver nogle af de mest populære skisportssteder i USA, herunder Vail, Beaver Creek, Breckenridge og Keystone i Colorado, og Park City i Utah. Virksomheden driver også flere feriesteder og hoteller i USA og internationalt, herunder Grand Teton Lodge Company og Jackson Hole Mountain Resort i Wyoming, Whistler Blackcomb i Canada, og Perisher Ski Resort i Australien. Udover sine ski- og ferieresorter driver Vail Resorts også en række andre virksomheder inden for hospitality-branchen, såsom detailhandel, mad og drikke og event-planlægning.

Vail Resorts er en offentligt handlet virksomhed og handles på New York Stock Exchange under ticker symbolet “MTN”. Virksomheden er kendt for sin stærke økonomiske præstation og er en af de største og mest succesrige aktører inden for skisports- og feriebranchen.

Forretningsmodel:

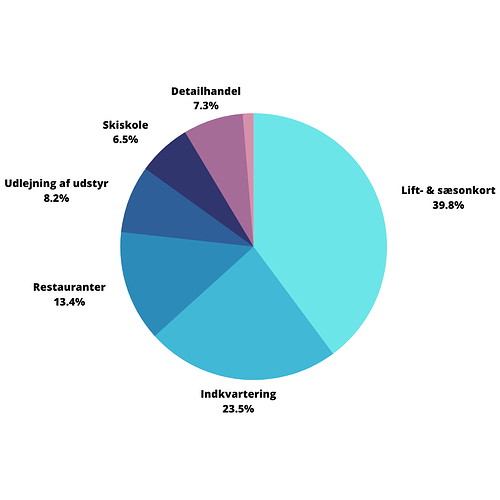

Vail Resorts er delt op i tre forskellige afdelinger, som er henholdsvis skiområde-afdelingen, hvor de ejer og driver over 40 bjergresorts i fire lande, hvor de har indtægter som skiskoler, liftkort, detailhandel og meget mere. Dertil er der Vail Resorts Hospitality, som er afdelingen der ejer eller administrerer hoteller, logi, ejerlejligheder og golfbaner, og til sidst har de Vail Resorts Development Company afdelingen, der fører tilsyn med ejendomsudvikling og ejendomsbesiddelser.

Forretningsmodellen går ud på at drive skiområder og feriesteder og generere indtægter fra forskellige kilder i hele værdikæden. Virksomheden tilbyder sine gæster et bredt udvalg af aktiviteter og oplevelser, herunder ski og snowboarding, andre vintersportsaktiviteter, mountainbiking, vandreture og andre udendørs aktiviteter, afhængigt af årstiden. Samlet set er Vail Resorts’ forretningsmodel baseret på at levere en bred vifte af aktiviteter og oplevelser for gæsterne og generere indtægter fra forskellige kilder i hele værdikæden. Virksomheden har etableret en stærk position i markedet og har muligheder for fortsat vækst og udvidelse i fremtiden.

Markedsposition:

Samlet set er Vail Resorts markedsleder inden for ski- og feriebranchen og har en stærk position til at fortsætte med at vokse og udvide sin tilstedeværelse på både det nationale og internationale marked. Specielt målt på antallet af skiområder, er de langt foran med over dobbelt så mange som deres markedsudfordrer (Alterra Mountain Company). De ejer de fem største skiområder i Nordamerika.

Vækststrategi og rejse:

Virksomheden startede oprindeligt op tilbage i i starten af 1960’erne og åbnede første gang for Vail skiområdet i 1962 med to lokale bag roret, som altså var deres første skiområde og investering. Siden har selskabet skiftet hænder et par gange, hvor det først blev opkøbt af George Gillett i 1985, hvor det senere gik konkurs, men blev købt fri i af Apollo Management og børsnoteret i 1997 under navnet Vail Resorts, som vi nu kender det.

I perioden op til konkursen bestod VR af to områder, som så voksede til fire i 1997, da de opkøbte yderligere to områder i Colorado. De to følgende årtier efter børsnoteringen gik det rigtig stærkt og i 2015 havde de den største ejerandel i 15 områder. Allerede dengang stillede mange spørgsmål dertil, og mange lokale har haft bange anelser derfor. Dette stoppede dem dog på ingen måde, og her otte år senere råder de altså over 41 forskellige skiområder i fire lande. Senest er de gået ind i Europa i 2022, hvor de har opkøbt 55% af schweiziske Andermatt-Sedrun, hvilket egentlig startede min interesse for virksomheden.

Med andre ord har de opbygget et utrolig godt brand og produkt igennem de sidste par årtier, mens de specielt i det seneste årti har udnyttet deres kapital til uorganisk vækst igennem opkøb af mange konkurrenter, og er dertil også kommet ind på nye geografiske markeder.

Nøgletal:

Med en markedsværdi på 10 mia. dollars har de i skrivende stund en pris pr. Aktie, som ligger på $246 med samlet 40.330.446 aktier. Hvis vi går ind og kigger på deres regnskab, så kan vi se, at de i 2022 havde en omsætning på $2.526 mio., et resultat efter skat på $348 Mio. og en egenkapital på $1.847 mio. Hvis vi kigger fem år tilbage på deres regnskab i 2017, så har de haft en vækst på 32,5% på toplinjen og 65,3% på bundlinjen, mens deres egenkapital “kun” er vokset 17,6%.

P/E: 29,97

P/S: 3,53

P/B: 6,79

EPS: $8,55

Hertil kan det nævnes, at de betaler udbytte, som sidste år lå på $7,64, hvilket altså er en udbytteprocent på 89% og dermed et direkte afkast på 3,1%. VR ekspanderer som tidligere nævnt hurtigt både igennem produktudvidelser og i form af opkøb af eksisterende resorts. Men når der bruges så mange penge og man samtidig udbetaler langt størstedelen af sit overskud, så betyder det også, at deres gæld er vokset en del over den sidste årrække uden at egenkapitalen er fuldt med. Her er deres gældsgrad vokset fra 156,3% i 2019 til 242% i 2022.

VR er dermed gode til at generere overskud, men bruger en stor del af pengene på at geninvestere i virksomheden, og dertil har de en rigtig høj udbytteprocent, som gør at egenkapitalen ikke vokser tilsvarende. De har dog også optaget lån for at foretage disse investeringer, hvilket betyder, at deres soliditetsgrad ligger på 29,2%, som er lige til den lave ende, men de ligger til gengæld med en likviditetsgrad på 161,3% og en god positiv cash-flow, så der skulle ikke være grund til de store bekymringer (ved mindre markedet bliver endnu mere usikkert ![]() ).

).

Fremtiden og konkurrencemæssigefordele:

I og med at Vail Resorts er så store som de er, så har de også en lang række fordele, som de mindre små områder ikke har. De har bl.a. introduceret deres nye produkt “Epic Pass”, som er et sæsonkort på steroider, der gælder til alle deres 41 skiområder, mens man også får adgang til en række fordele og rabatter i flere andre partnerområder. Omsætningen på disse sæson abonnement-liftkort er i gennemsnit vokset 17% om året siden 2008, og kan derfor også blive en endnu vigtigere indtægtskilde for dem i fremtiden, som også vil gøre, at de ikke var lige så sæson- og konjunkturpræget (cyklisk).

De afsatte endvidere også $175 mio. til udvikling af deres ansatte i 2022 og er i gang med at konstruere 18 nye lifte på tværs af deres resorts. Endvidere har de også fokus på strømlining og digitalisering på tværs af alle deres områder, hvor de er langt foran ift. deres konkurrenter i en normalt konservativ branche.

Her står de altså med en enorm fordel i, at de kan forhandle sig til nogle gode handler på lifttårne grundet indkøbsmængden, mens de også fokuserer på, at deres ansatte på tværs af alle områder er opkvalificeret og godt lønnet for at sikre den bedste kundeoplevelse.

Afslutning:

Alt i alt leverer Vail Resorts et godt produkt på tværs af over 40 skiområder, hvor de invester i alt fra restauranter og ejendomme til liftkort og skiskoler. Disse områder er kendt for enorm høj kvalitet, men også den dertilhørende fair/høje pris. Indtil videre har de dog formået at skaffe kunder nok, som bl.a. kan skyldes deres konstante fokus på uddannelse af personale og vedligeholdelsen/opdatering af deres faciliteter, mens de står med en stor konkurrencemæssigfordel fordelt på deres store markedsandel og unikke “Epic Pass” liftkort. De har dog investeret utrolig mange penge i den seneste årrække, for at opbygge disse forspring til deres konkurrenter, og har dermed også opbygget en forholdsvis stor gæld. Dette kan komme til at have en stor betydning, da markedet er usikkert og renterne på vej op, mens de i mange år har haft en udbytteprocent på over 80%, som måske ville være bedre investeret i nedskrivning af gæld (mange af deres investorer efterspørger et mindre og mere stabilt udbytte). Men indtil videre har den høje gæld vidst sig at være en god forretning, da de har forrentet pengene godt.

Så hvis de kan fortsætte deres nuværende vækstmomentum på tværs af både geografisk markedsudvidelse og produktporteføljen, og samtidig undgå at være for økonomisk udsat pga. gælden i det nuværende marked, så kunne der ligge en stor vækst foran dem. Specielt hvis de forsætter deres revolution af liftkort-markedet og holder loyaliteten på deres abonnementsløsning. De ligger fortsat lidt i den dyre ende ift. P/E, men i og med at de igennem de seneste år har foretaget så store investeringer, så kunne denne godt falde over den næste årrække, alt afhængig af om de fortsætter den ovennævnte vækst og bliver ved med at investerer så mange penge i både nye og eksisterende resorts.

*Disclaimer: Dette er mine egne holdninger og vurderinger og jeg råder derfor heller ikke til hverken salg eller køb af aktien. Jeg ejer ikke selv aktier i virksomheden, men har dem i kikkerten.