Offshore olie tese & BORR

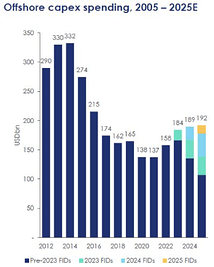

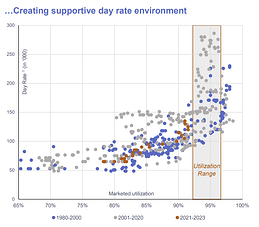

I offshore olie forekommer der flere cykluser. Fra 2009 til 2014 var der en stor Capex cyklus, hvor hele oliesektoren performet godt. I 2014 startede USA på store udvindinger, hvilket stoppede det høje Capex niveau - herefter lå olien også meget lav (<50$). Nu tegner det til, at vi kan starte en ny cyklus. Grundet ESG kommer der ikke mere udbud til servicesektoren, hvilket gør det yderst interessant for dem som sidder på nye aktiver (BORR). Prisen på service kommer under stort pres (efterspørgelse), da der ikke kommer nye produkter på markedet. Når olien er over 70$, er det yderst rentetabelt, at producere olie (Breakeven er laver offshore end onshore). I et flat oliemarket, som i år, har dayrates (Prisen på, at leje udstyr til opvinding af offshore olie), steget med 50% ca.

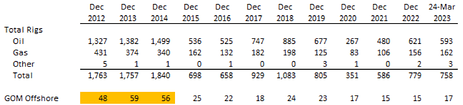

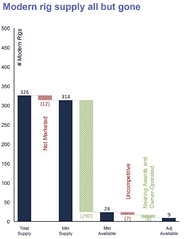

Der er blevet underskrevet jackup rigs, med en dayrate på 170$. Omkring 90%-95% af alle jackup rigs er optaget (utilized). Det betyder, at der ikke er flere tilgængelige. Derudover bliver der ikke bygget nye, pga. ESG. Det tager også mange år at bygge nye rigs, hvilket betyder det ikke bliver et problem i denne oliecyklus. Borr sidder på nyeste rigs, hvilket gør dem attraktive.

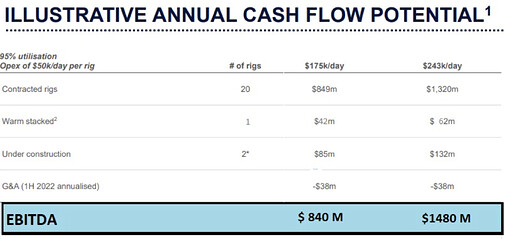

Hvor mange penge tjener de så? Lige nu har er deres MC på 1000MM og EV på 3000MM. BORR har 20 rigs, hvor alle er udlejet lige nu, men 10 kommer tilbage fra udlejning slut 2023. Alle de nye kontrakter vil blive signet for 170$-200$, hvilket givet dem Ebitda på +1000mm og det samme med FCF ca. Derfor kan vi ligge på en +60% udbytte i 2024 (BORR er den eneste af peers som snakker om udbytte).