En tråd til diskussion af Pharma aktier.

Eksempler kunne være Lundbeck, Novo Nordisk, LEO Pharma eller lignende.

God debat!

En tråd til diskussion af Pharma aktier.

Eksempler kunne være Lundbeck, Novo Nordisk, LEO Pharma eller lignende.

God debat!

Fin artikel på Novo Nordisk, som også nævner opjustering fra Jyske Bank.

Ifølge Jyske Bank ser Novo Nordisk ud til også at have kurs mod en dobbeltcifret vækst i 2023, hvilket ifølge banken vil være drevet af GLP-1-segmentet samt fedme.

Novo Nordisk har fået løftet kursmålet til 915 kr. fra 875 kr. af Jyske Bank. Medicinalselskabet vurderes at få nok et positivt år i 2023, hvor aktiens defensive egenskaber vil understøtte i et marked præget af uro.

En meget stor andel af min portefølje består af pharma-aktier, så det glæder mig med de postive forventninger for 2023 hos Novo.

Genmab og Novo Nordisk sætter straks fra åbningen her til morgen på det danske aktiemarked kurs mod rekord i et ellers overvejende rødt C25 eliteindeks.

Der er mere at komme efter i aktien i Novo Nordisk. mener analytikerne hos Bank of America, som har løftet kursmålet for aktien med 100 kr. til 1050 kr.

Den amerikanske storbank Bank of America løfter kursmålet for aktien i den danske biotekvirksomhed Genmab og gentager anbefalingen “køb”. Kursmålet er løftet til 3565 kr. fra tidligere 2854 kr., fremgår det af Reuters.

Jeg synes Genmab og Novo gentagende viser sig, at være gode langsigtede aktier (ja, selv med det sidste år in mente) at have i porteføljen.

Lundbeck

Lundbeck har historisk, som aktie klaret sig alt andet end godt. Men alligevel har jeg altid været optimistisk, når det kom til Lundbeck som investeringscase. Men nu hvor det nye år er lige rundt om hjørnet, kan 2023 så byde os et lidt federe aktie-lundbeck-år?

Lige nu er vi ~30% fra toppen tilbage d. 5 juli i år, hvor aktien blev handlet til 37,86 DKK. Men jeg synes både casen lige nu er spændende på grund af deres strategiske samarbejde og opkøb, men samtidige fokus på internt udviklede produkter. Jeg har ikke svaret på om det bliver sjovere som investor anytime soon, men lad os kigge på nogle af de punkter Lundbeck selv fremhæver:

“Vi genererer gode pengestrømme i selskabet, så vi kan handle med hast, men uden desperation. Og vi har jo også kun for alvor mærket tabet af de brands, der løb af patent, fordi de har været så succesfulde”, siger Lundbecks administrerende direktør, Deborah Dunsire.

Ser vi måske snart noget fremgang i aktien? Det håber jeg, og med det sagt, så er vi nu er kommet til disclaimer delen, hvor jeg vil skrive, at jeg ejer Lundbeck aktier og derfor har et bias.

Et lille citat fra MedWatch: Fluoguide har fået opløftende midlertidige data fra et fase 2a-studie i hoved- og halskræft, og topchef Morten Albrechtsen er overbevist om, at diagnostikselskabet får sin teknologi på markedet, mens han forbereder et fase 3-studie til senere på året.

Kan se med en stigning på 14.42% at det må være priced-in allerede, men selve nyheden er jo kun, at de har fået positive midlertidige data og Morten Albrechtsen understreger, at der stadig er risiko i hvor hurtigt de kan vokse; med dette in mente synes jeg stigningen virker voldsom?

BREAKING NEWS - NOVO NORDISK :

Den amerikanske delstat Californien lægger sag an mod medicinalselskaberne Novo Nordisk, amerikanske Eli Lilly og franske Sanofi for at tage for høje priser for insulin.

Det oplyser delstatens statsanklager, Rob Bonta, torsdag i en pressemeddelelse. Selskaberne beskyldes for at ”øge omkostningerne ved det livreddende medicin gennem ulovlig, uretfærdig og vildledende forretningspraksis”.

Der kører en del debat om Novo Nordisk efter et stærkt 2022. Personligt tror jeg ikke, at der skal særlig mange usikkerheder/skuffelser til, før aktien kan blive udfordret - særligt set ud fra prissætningen, som Thorleif Jackson belyste ganske glimrende i en ny kommentar: Thorleif Jackson: Er Novo Nordisk den næste aktie, der skal en tur i gulvet? | Nordnet

Der ligger høje forventninger i prissætningen med en P/E (2022E) på omkring 40x, dog P/E (2023E) på omkring 30x ud fra analytikerestimater (Refinitiv). Kommer der mere risk-on i markedet, som vi lidt har set i flere aktier her i de første par uger af 2023, kan en defensiv aktie som Novo Nordisk muligvis blive ramt. Det kræver meget stærke resultater i 2023 for at “vokse ind” i prissætningen set på et historisk/relativt perspektiv - og hvad med dollarens udvikling, der bør give modvind for Novo?

Der er nu oprettet en seperat tråd til Novo Nordisk.

Den kan findes her

Vi har netop udsendt vores seneste udgave af vores “BioSnack” nyhedsbrev.

I denne Januar udgave skriver vi om hvordan der ses på værdiansættelsen af sektoren, da flere “Big Pharma” selskaber har handlet ind i mindre selskaber bl.a efter JP Morgans Healthcare Conference i San Francisco i begyndelsen af året. Markedsværdien på flere af de små BioTech, Life-Science og Pharma afspejler ikke deres relative potentiale, hvilket har tiltrukket flere “Big Pharma” selskaber og institutionelle investorer.

Der findes mange små BioTech selskaber som kan være interessante her i 2023, i og med deres markedsværdi er faldet markant grundet makroøkonomiske faktorer, samt flere udskydelse af forsøg/test grundet Corona har fundet sted, men deres pipeline forbliver intakt.

I 2023 vil vi se flere phase 2 og 3 forsøg gennemført, hvilket er absolutte tricker-points i de små selskaber.

Jeg glæder mig til at følge denne sektor tæt den kommende tid - Har i nogle små selskaber i følger?

Du kan se nyhedsbrevet her.

Investorer har stået over for en gåde i forhold til at værdiansætte virksomheder, der har nydt godt af Covid-19-pandemien.

Pfizers (PFE) partnerskab med BioNTech (BNTX) om at skabe en vaccine, plus dets antivirale, Paxlovid, har øget indtjeningen og balancen væsentligt over de sidste to år. Markedet har allerede med rette diskonteret aftagende Covid-relateret salg, som er indlejret i PFEs 7x pris-til-indtjening-forhold.

Men med Pfizer-aktien, der allerede er faldet omkring 15 % i 2023, har markedet alt for diskonteret PFE og undervurderet sin pipeline og resterende Covid-fordel?

Et grundigt blik på Pfizers økonomi kan give klarhed. I 2022 var hele 40 % af Pfizers omsætning Covid-relateret – 40 milliarder dollars ud af dens samlede omsætning på 100 milliarder dollars.

Bemærkelsesværdigt, ved udgangen af 2019 havde Pfizer en nettogæld på 44 milliarder dollars. I løbet af de sidste to år med forbløffende rentabilitet er Pfizers balance nu kontantneutral.

To år med Covid-relateret pengestrøm har slettet hele dets nettogæld - svarende til $8/aktie - hvilket efterlader dens nuværende virksomhedsværdi (EV) på $245 milliarder, lidt under dens EV på $260 milliarder ved udgangen af 2019. Selvom Pfizer kan bruge denne tilbageholdte kapital på biotek-opkøb, ser balanceforbedringen og fleksibiliteten ud til at være undervurderet af investorerne.

Uden tvivl vil Pfizer se et hurtigt fald i sin Covid-forretning. Tricket vil dog være at forstå, hvornår faldet er fuldt tilbagediskonteret i aktierne.

Pfizer aktien faldt med 14% i denne måned og slettede 40 milliarder dollars i markedsværdi. I sit regnskab tirsdag præsenterede Pfizer et svagere end estimeret salgsudsigter for sin Covid-vaccine og -pille.

Pfizer forudser en indtjening i 2023 på $3.25 til $3.45 pr. aktie, så meget som et fald på 50% fra rekorden på $6.58 i 2022. Virksomheden bogførte en nettoindtægt på $31.4 milliarder i 2022, en stigning på 43% i forhold til 2021.

Lægemiddelproducentens resultater for fjerde kvartal levede stort set op til analytikernes forventninger. Virksomheden bogførte en nettoindtægt på næsten 5 milliarder dollars for kvartalet, en stigning på 47 % i forhold til samme periode i 2021. Det genererede 24.3 milliarder dollars i omsætning i kvartalet.

Forneden ses hvordan virksomheden klarede sig sammenlignet med, hvad Wall Street forventede for fjerde kvartal, baseret på analytikeres gennemsnitlige estimater udarbejdet af Refinitiv:

Justeret EPS: $1,14 vs. $1,05 forventet

Indtægter: 24,3 milliarder USD mod 24,28 milliarder USD

Det bliver et presset år for Pfizer nu Covid-effekten svinder, men som jeg også skrev i går, så er det ret exceptionelt at pandamien har givet virksomheden mulighed for at få deres balance kontantneutral, hvor deres nettogæld på 44 mia. dollars blev clearet ved 40% af omsætning relateret til Covid. Herudover så ser det også allerede ud til at de nye indtjeningsforhold er priced-in i aktien med en 7x pris-til-indtjening-forhold.

Jeg har tidligere ejet PFE og forventer at gøre det igen i den nærme fremtid.

Ambu er oppe ≈14% i skrivende stund efter et flot regnskab.

Her er de væsentligste punkter præsenteret:

Ambu leverede 4% organisk vækst i første kvartal. Driftsmargin EBIT er 6%. Analytikere havde forventet en organisk vækst på 1,5 % i et stille kvartal og en EBIT-marginen på 1,3%.

Healthcare-virksomheder fastholder forventningerne om 5-8% organisk vækst i 2022/23. Overskudsgraden er 3-5%. Modviljen skyldes fortsat usikkerhed om sundhedsvæsenet og inflation. Oktober, november og december var der også medvind, da influenzainfektionerne toppede tidligere end forventet.

Ophævelsen af corona-restriktioner i Kina har ført til øget aktivitet på kinesiske hospitaler, samt et behov for Ambu-produkter til brug med Covid-19 patienter.

Ambu vil fokusere på prisstigninger og skære store rabatter til kunderne for at opveje stigende inputomkostninger.

Ambu kæmper stadig med personalemangel på hospitaler rundt om i verden. Selvom det betyder færre operationer og procedurer, understreger det også styrken af virksomhedens endoskoper til engangsbrug, som i modsætning til genanvendelige endoskoper ikke skal renses, siger CEO Britt Meelby Jensen til MarketWire.

Ledere fra de store pharma selskaber ser efter opkøbsmuligheder ![]()

Flere vigtige patenter på topsælgende produkter hos de store pharma selskaber står til at udløbe indenfor de kommende år. Dette får ledere fra bl.a Novartis, Pfizer og Merck til at se efter tilføjelser til deres eksisterende pipeline for at vedholde og vækste salget benævnes det i Wall Street Journal sidste uge. JP Morgan estimerer at “Big Pharma” vil miste gennemsnitligt 24% (Svarende til $110mia.) i globalt salg, alene grundet patentudløb i perioden 2023-2030. Det er derfor en nødvendighed for “Big Pharma” at se efter opkøbsmuligheder ifølge Eric Tokat, Partner hos Centerview Partners LLC. Især benævner Eric Tokat selskaber/produkter der kan behandle: hjerte, neuro og immune sygdomme som værende særligt attraktive for “Big Pharma”

År 2022 var et relativt kedeligt år ifht. opkøb af Bio-Tech, Pharma og Life-Science selskaber, hvor der har været akvisitioner for lavest totale værdi siden 2017. Det har bl.a medført at kontantbeholdninger hos flere af de store life-scienceselskaber er vokset markant. Ernst & Young (EY) estimere at kontantbeholdningerne gennemsnitligt er steget med 11% sammenlignet med forgangne år hos “Big Pharma”. Dertil skal der ligges at de mindre life-science selskaber er kommet ét år længere i deres udvikling og kommercialisering, men med lavere markedsværdi grundet makroøkonomiske faktorer, samt flere udskydelser. Det ses desuden hos en række mindre Life-Science selskaber, at kontantbeholdningen er ved at løbe ud, inden kommercialisering af deres primære produkt står for døren. Dette betyder formegentligt at kapitaludvidelser vil være nødvendigt, som typisk ses at blive givet med en rabat til de investorer der ønsker at deltage, hvilket påvirker aktiekursen negativt.

Personligt synes jeg at dette (Opkøb i Life-Science sektoren) bliver et af de mest spændende temaer på aktiemarkedet de kommende 1-3 år og er overbevist om at vi vil se flere interessante opkøb den kommende tid (Senest har vi set Bavarian foretage opkøb herhjemme). Dog bliver det formegentlig en balancegang mellem, at “Big pharma” vurderer de mindre selskaber som værende attraktive, mens de mindre selskaber synes at deres markedsværdi ikke afspejler deres réele værdi og dermed anser bud indenfor markedsværdien som værende “underbud”.

Der er for alvor lagt op til et spændende opgør på Life-Science scenen. Hvem løber med de mest attraktive selskaber og hvem lader sig købe? Personligt er jeg gået i markedet for at se efter interessante Life-Science selskaber, med produkter i phase 3, som forventes godkendt i 2023-2024.

Disclaimer: Dette er ikke nogen anbefaling til at købe, holde eller sælge aktier.

I forlængelse af ovenstående skriv vedrørende ledere i “Big Pharma” selskaberne ser efter opkøbsmuligheder er der i den seneste uge kommet mere konkrete navne på potentielle deals.

Den amerikanske medicinalgigant Pfizer blev i sidste uge sat i forbindelse med et opkøb af det amerikanske biotekselskab Seagen, der udvikler medicin til behandling af forskellige former for blærekræft. Aktierne i Seagen er steget kraftigt på rygterne, og er endnu et eksempel på øget M&A aktivitet i biotek-industrien i lyset af de store kursfald biotekaktierne udviste i 2022.

Søndag aften meddelte selskaberne PatientSky SaaS og PatientSky App, at de sælges samlet til det danske EG. EG laver kunde-specifikke softwareløsninger, som blandt andet sælges til sygehuse via EG Healthcare, CO-2 udleningsdata via EG Omega og flere til.

EG oplyser samtidig, at selskabet står tilbage med mellem 500-600 mio. DKK, efter at salget er gennemført.

Lige efter åbning her til morgen på børsen, er den automatisk afnoteret, så der ikke går nye handler igennem.

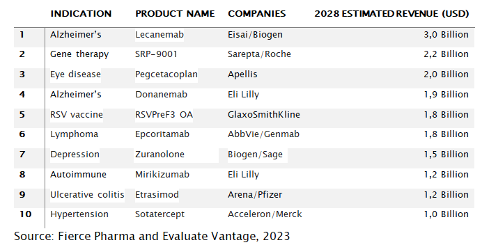

Ser man ind i resten af 2023 er der håb at hente for BioTech og Life-Sektoren. Udover, at håbe på et mere normaliseret finansieringsmiljø, så ses der stor fremtid værdiskabelse i form af nye produkter, som bliver bragt til markedet i løbet af året. Det amerikanske analysefirma Fierce Pharma har lavet en analytikergeneret Top-10 liste over de forventede ti største nye produktlanceringer, som vist på billedet.

Ifølge konsulent- og analysefirmaerne Evaluate (UK) og Fierce (US) udgør de gennemsnitlige forventninger fra markedsanalytikere til årets ti største produktlanceringer, målt på estimeret 2028-omsætning, sammenlagt USD 17.5 milliarder.

Selvom omsætningsværdien er betydelig, så er værdien meget lavere end forventet sidste frem til 2022, hvor det på daværende tidspunkt blev estimeret at 2027 omsætningen for de ti største produktlanceringer ville udgøre USD 26,9 milliarder.

Ser man nærmere på de enkelte produktlanceringer på listen understøtter det et stadig positivt investeringsperspektiv for BioTech- og Life Science-sektoren.

Først og fremmest bekræfter listen en vigtig pointe for Biotech; Selvom Biotech virksomheder udgør en lille brøkdel af sundhedssektorens samlede markedsværdi (Biotech, Life Science, Med-Tech og Farmaceutiske produkter), så er Biotech- og Life Science-virksomheder godt repræsenteret i udviklingen af mange af de nævnte produkter. Sådan har det været hvert år, når listen laves, og det illustrerer, at Biotech- og Life Science-virksomheder fortsat er en integreret og central del af værdikæden med udvikling af nye produkter inden for den samlede sundhedsindustri.

Som et eksempel fra Norden er Hansa Biopharma indirekte repræsenteret på listen, da Hansa Biopharma vil sælge deres enzymspaltningsprodukt, imlifidase, til Sarepta, når SRP-9001 lanceres, da imlifidase gør Sarepta i stand til at udføre genterapi til patienter til behandling af f.eks. muskelsygdommen Duchenne.

De amerikanske biotekaktier steg kraftigt i går efter, at medicinalgiganten Pfizer annoncerede et bud på at overtage det amerikanske biotech-selskab Seagen for USD 43 mia., svarende til en præmie på knap 33 procent, og et af de største opkøbsbeløb i sektoren nogensinde.

Opkøbstilbuddet kommer som en hårdt tiltrængt positiv nyhed for bioteksektoren, der ellers er præget af negativ stemning oven på store kursfald gennem 2022 og starten af 2023, udskudte eller aflyste kapitalrejsninger, og senest betydelig eksponering mod den krakkede Silicon Valley Bank, hvor op mod halvdelen af bioteksektorens virksomheder havde indestående ifølge analysehuset Fierce Biotech.

Seagen er aktive indenfor kræftområdet, hvor de er en af pionérerne indenfor de banebrydende ADC-baserede (antistof-lægemiddelkonjugat) kræft-behandlinger, hvor de har en af de bredeste pipelines. Med buddet øges konkurrencen indenfor kræftområdet, hvor Merck tidligere også har forsøgt at overtage Seagen.